一、美国办公文具市场发展启示:直销是较佳赛道

根据IBIS统计数据,2016年美国办公文具市场规模约430亿元,其中直销渠道占比约50%,同时美国办公文具市场呈明显的寡头垄断格局,CR2(史泰博+欧迪)约80%。我们分析美国办公文具市场,并对史泰博和欧迪进行案例研究,对我国办公文具市场发展给出如下启示:

1)直销是较佳销售渠道。观察史泰博和欧迪的兴衰史中,两者都受电商冲击导致线下零售业务萎缩,但是B端业务依然坚挺,相比于零售,直销受外部冲击如电商等不大,企业通过坚定B端路线,夯实差异化优势,可在办公文具市场占得一席之地。

2)并购是快速扩大市场份额的路径之一。史泰博和欧迪的发展过程中持续并购发挥了重要作用,合理的并购有助于企业扩充产品品类、提升品牌度、整合客户资源、进入新市场等。

3)服务类整合打开办公文具市场想象空间。相比于美国,当前我国办公文具尤其是直销客户主要是政府、央企等,未来随着客户的多元化及行业发展,供应端产品整合范围也会扩大,如史泰博、欧迪都提供了服务,包括商务服务(员工体检、租赁服务等)、产品服务(保养、维修)、技术服务(数据中心监控和管理、网络基础设施、移动设备管理和云服务等)等。2016年美国办公文具市场办公服务占比约8%。

(一)直销渠道占半壁江山,寡头垄断格局显著

根据IBIS统计数据,2016年美国办公文具市场规模约430亿元,销售渠道主要包括直销、线下零售、综合性电商以及大型百货超市几类,其中直销渠道占比约50%。产品端看,传统办公文具以及耗材在美国办公用品行业的销售额占比约为44.6%,办公设备销售额占比约为28.5%,技术产品、办公服务占比分别为13%、8.2%。

史泰博、欧迪占据美国办公文具市场约80%的市场份额。史泰博、欧迪凭借自身在美国市场长期积累的品牌声誉和渠道优势,面对综合电商的竞争,仍拥有较高的市场占有率。根据IBIS World 数据,2016 年史泰博、欧迪办公在办公用品的市场份额分别达到39.7%、41.3%,CR2约81%。

美国办公文具市场发展历程:

1、办公文具需求提升,本地零售商难以满足(1986年以前)

在美国经济摆脱了70年代石油危机的滞胀威胁后,产业结构向第三产业优化升级,办公文具需求量也随之攀升。早期的美国办公文具市场需求由本地小规模零售商满足,存在两方面缺陷:产品矩阵不完善,难以满足企业一站式购物需求;从产出到销售的中间商数量多,中小型企业采购规模小,无法获得折扣。

2、办公文具商超涌现,市场发展迅速但分散(1986年-2001年)

1986 年,中小企业消费量占美国的办公用品销售量的50%以上,但普遍采购成本较高。此时,史泰博、欧迪办公、OfficeMax等办公文具商超相继成立,通过制造商直采或大批发商处购入,缩短供应链、降低销售价格。这一时期美国办公文具市场高速发展但较为分散,直到1997年,前六大办公用品销售商所占办公用品零售市场份额也仅有21%。

3、差异化路线,寡头垄断格局显现(2002年-2007年)

2000年美国互联网泡沫破灭,经济下行,办公文具市场受到波及。行业竞争激烈,市场趋于饱和。在此情况下,许多办公文具用品企业选择关店降低损失,如欧迪办公就在2001年关闭了77家门店。

在此逆境下,史泰博开始带头转型,以2002年推出的“EASY”品牌为代表,通过提高消费体验形成差异化竞争优势。具体措施包含:在店铺内设置顾问团队,协助中小型企业采购电脑、通讯设备等;产品范围扩展到办公家具,强调一站式购物;大量资本投入物流仓储系统建设,提升物流配送体验。凭借强大的物流和渠道优势,史泰博、欧迪等办公文具企业通过电话、网络销售引流线下零售网络附近的B端客户,逐渐形成垄断格局。

4、行业遭受冲击,老牌企业着眼B端(2008年至今)

受到2008年美国金融危机影响,美国办公用品需求量开始萎缩。市场竞争方面,综合型电商(亚马逊等)的出现推动消费者线上购物,不断抢占老牌办公用品零售商的市场份额。亚马逊在2017年末推出business prime shipping项目,针对有亚马逊企业账号的买家,推出协助购买、根据预算提供购买方案、专属优惠等服务,不断削弱史泰博、欧迪等企业的竞争优势。老牌办公用品企业开始转型,聚焦B端客户,目标成为办公解决方案提供商。

美国电商巨头(亚马逊)VS老牌办公文具零售商——战略比较:

1、电商巨头(亚马逊等)

电商巨头凭借完善的物流仓储体系、低廉的价格、周全的服务,对价格敏感度高的中小企业客户有较大吸引力。以亚马逊为例,Amazon Business于2015年正式上线,2018年用户达100万,卖家数量约85000名。全球共设7个站点,包括美、英、德、法、日、意大利和西班牙,企业可选用本地语言下单并享受本地配送业务。Amazon Business提供多项创新服务,包括企业Prime配送、采购指导、采购审批、以及优质供应商筛选等,进一步帮助企业简化采购流程、节约采购成本。针对第三方卖家,Amazon Business提供发票延期付款方式、全球收款服务等。据One Click Retail估计,亚马逊在2017年的办公用品销售额约为29亿美元,比2016年增长了30%以上。

2、老牌办公文具零售商(史泰博、欧迪办公)

史泰博、欧迪办公开始着眼于B端市场,以应对综合电商的竞争。B端市场空间相对充足,办公直销渠道占据了约50%的市场份额。规模较大的企业客户更注重供应商的专业性和办公用品一站式解决的便利程度,老牌办公文具零售商凭借多年积累的品牌经验,更受B端大客户的青睐,与综合电商形成差异化竞争格局。

(二)史泰博:办公文具巨头的兴衰,零售萎缩B端坚挺

史泰博成立于1985年,总部位于美国马萨诸塞州的波士顿,目前,史泰博在全球拥有2,100余家办公用品超市和仓储分销中心,全球员工总数79,000名,业务涉及22个国家和地区,产品主要包括核心办公用品、油墨和墨粉、纸张、办公家具等。

创业期(1985年-1990年):以低价战略和超市型连锁经营模式很快获得市场认可。1986年史泰博创建了第一家办公用品超市,直接从制造商和大批发商处进货,解决了美国办公用品市场难以满足企业的一站式采购需求、小型企业采购成本高的问题,获得市场的认可。之后史泰博开始稳步发展,于1989年在纳斯达克成功上市。

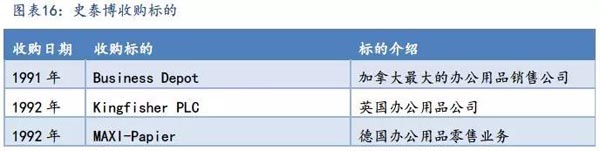

快速成长期(1991年-2000年):通过并购和合资的手段不断抢占市场份额,布局电商市场。1991年通过收购加拿大办公用品公司Business Depot进入加拿大市场,1992年与英国Kingfisher公司合资从而进入欧洲市场。1998年,史泰博建立Staples.com、收购电商公司Quill进入电商市场。到2000年,已累计开设1000多家门市店。

全面拓展期(2001年-2013年):持续扩大公司规模、业务范围,同时率先将电子商务整合到全国零售门市店体系中。2001年美国经济下行,办公用品需求下降,史泰博及时进行战略调整,线下提升客户消费体验提供一站式购物体验并大力发展电商业务。战略调整的同时多次扩张,2004年进入中国等亚洲市场、阿根廷和巴西等南美市场。2013年与世界最大的家具用品电商Wayfair展开合作,开始涉足家具用品领域。收购电子商务软件厂商Runa,再次扩展其电商的零售种类。2007年已累计开设2000家实体商店;2008至2010年蝉连财富500强榜。

衰退期(2014年至今):受电商冲击零售业务萎缩,最后退市并被收购。受到电商行冲击公司零售业务萎缩,史泰博开始优化产业结构,2014和2015年公司共合并关闭242家门店。2016年,Staples试图与同行Depot Inc合并,但美国联邦法官最终以反垄断为由阻止了这笔交易,导致公司股票暴跌,公司面临大额美元解约费。2017年史泰博宣布退市并被私募公司Sycamore Partners高价收购,一代文具巨头从资本市场谢幕。

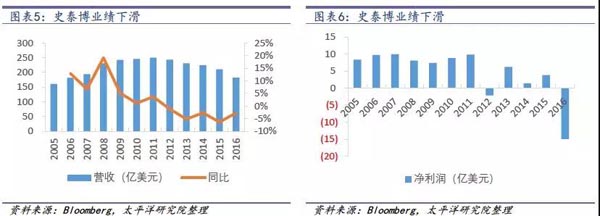

受电商等冲击,业绩严重下滑。史泰博从1989年成功上市之后快速抢占市场,尽管模式被大量公司模仿,但由于市场十分分散,营业收入仍保持高速增长,到2000年,营业额突破100亿美元。在2011年达到峰值250亿美元,此后随着美国金融危机、电商发展等冲击,史泰博收入逐年下跌,到2016年跌至182亿美元。利润方面,2012年第一次亏损,2016年收购Office Depot失败,产生大量违约费用,亏损严重。

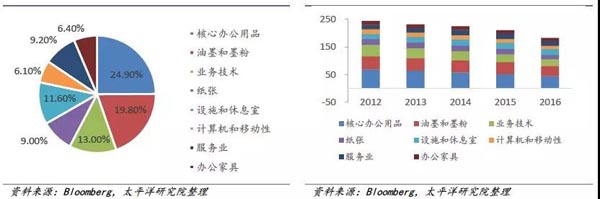

按照史泰博产品分类,其产品主要包括核心办公用品、油墨和墨粉、业务技术、纸张、设施和休息室、等。2016年,公司核心办公用品营收占比24.9%,油墨和墨粉占19.8%,业务技术占比13%,设施和休息室占比11.6%,其他均在10%以下。公司自有产品包括订书钉、羽管笔和其他专有品牌产品销售占比提升,2016年自有产品收入占比已达到29%。

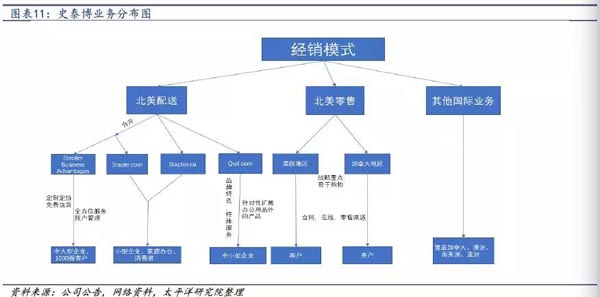

立足北美市场,实现全渠道营销。史泰博通过门店零售、目录直邮、合约采购、电商等多种形式提供服务,1998 年推出了Staples.com 电商网站,北美配送业务涵盖Staples、Quill、StaplesAdv电商平台,分别服务C 端、小B 及大B 客户。Staples.ca和Staples.com目标客户广泛,包括小型企业、家庭办公室和消费者,为客户提供下一个工作日的送货服务。Quill采用有针对性的方法来满足美国中小企业的需求,还扩展了办公用品以外的分类,以满足客户不断变化的需求。

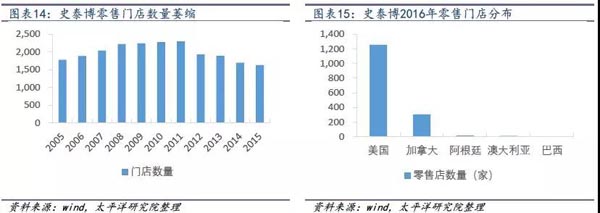

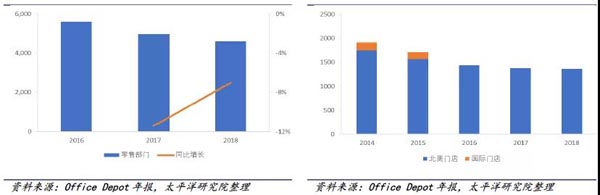

零售业务萎缩,2B业务受冲击较小。由于受到电商冲击,线下零售市场份额日益下降。为提高门店生产力、有效管理成本结构,史泰博在2014年和2015年合关闭了242家门店。到2016年底,门店数量为1583家,其中美国1255家,加拿大304家。直销业务受冲击较小,2016年直销业务收入106亿美元。

收购业务在美国和加拿大市场取得成功,在欧洲市场持续亏损最终出售。前期通过收购让史泰博快速拓展了针对中小企业的目录直送销售业务和针对大中型企业的签约销售业务,迅速占领这一业务市场。之后通过收购的手段进行业务整合并强化仓储物流体系,进而成为龙头企业。之后史泰博又采用并购的手段进军国外市场,在加拿大市场复制在美国的发展模式获得极大成功。而在欧洲各地由于文化以及消费习惯的差异导致持续亏损,2017年2月完成了对欧洲业务控股权的出售,专注北美业务发展。

(三)欧迪办公:凭借B端差异化路线,转型初显成效

欧迪办公于1986年在特拉华州注册成立,总部位于佛罗里达州,1991年在纽约证券交易所上市,是世界上最大的办公用品销售商之一,跻身世界500强行列。拥有旗舰品牌OfficeDepot,OfficeMax,CompuCom和Grand&Toy等。目前欧迪覆盖BSD(业务解决方案)部门、零售部门和Compucom 部门三大业务,在全球拥有1,361家零售门店,年营收额超110亿美元。

第一阶段:低价策略+多渠道抢占市场(1986年-1998年):19世纪80年代,美国办公行业集中度较低。成立初期,欧迪通过一站式服务和低廉的价格吸引消费者,目录营销、电话销售等多渠道引流B端客户,提高市占率。1991年,欧迪收购OfficeClub,并成为北美最大的办公用品零售商。

第二阶段:电商、海外并行,实现快速扩张(1998年-2009年):1998年,欧迪办公率先推行电子商务,成立了第一个网站www.officedepot.com。1999年,跻身世界500强。此后,公司着眼电商业务和海外市场,通过大量并购、收购实现快速扩张。2006年,欧迪控股B2B电子商务平台亚商在线,进军中国市场。

第三阶段:零售业务衰退,寻求转型(2010年至今):受电商等多因素冲击,欧迪办公2009年以来零售业务衰退,海外市场业绩表现乏力。公司开始寻求转型:1.缩小线下零售店与物流中心规模,关闭效率较低的门店;2.2014年并购OfficeMax,2017年收购Compucom,进行业务重组和行业整合,但短期效果并不显著;3.2016年开始出售北美以外的国际业务,聚焦本土市场。2019年,欧迪与阿里巴巴集团旗下B2B交易平台达成战略合作,进一步推动公司转型升级。

在金融危机余波和电商等因素冲击下,欧迪2009年传统业务受到严重影响,营收出现显著下降,扣非后归母净利润亏损逾6亿美元。此后,欧迪办公的发展进入衰落期,公司通过并购和转型寻求出路,业绩呈现大幅波动。

2009-2012年,欧迪的营业收入持续下降,从121.44亿美元下降到2012年的106.96亿美元。2013年开始回暖,2014年,由于公司收购OfficeMax进行业务合并与行业整合,营业收入激增至160.96亿美元。2015年,公司包括OfficeMax在内的业务均出现下滑,之后营业收入持续降至2017年的102.40亿美元。由于收购CompuCom对B端增值配套服务供给能力的提高,2018年公司营业收入有所回升。2009-2013公司盈利表现不佳,2012、2013连续两年亏损。2014年后,公司转型举措的成效开始显现。近两年,毛利率和净利率均出现下滑趋势,主要通过收缩规模维持净利率,在行业中较为被动。

欧迪主要产品和服务包括办公耗材、技术产品、办公家具及其它、技术服务、备份、打印及其它等。近三年,欧迪的核心产品营收占比基本稳定,服务的营收占比稳步提升。2018年,公司营收中办公耗材占比42.7%;技术产品占比31.5%,同比下降9.2%;技术服务占比7.9%,同比增长150%。主要原因是公司收购CompuCom后,通过该部门提供的技术服务,例如终端用户计算支持、托管IT服务、数据中心监控和管理、网络基础设施、移动设备管理和云服务等。

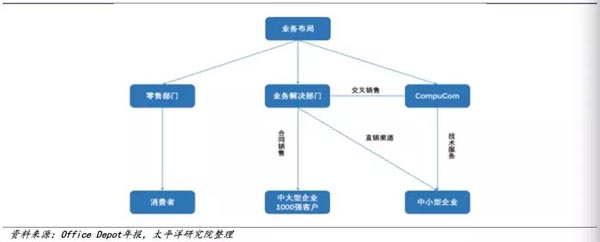

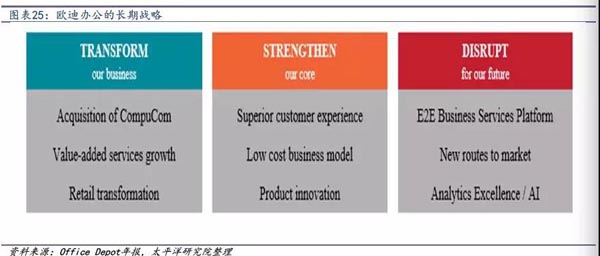

欧迪的核心业务主要分为三个部门:零售部门、业务解决方案部门和CompuCom部门。目前,欧迪的长期战略是通过集成的B2B分销平台提供以客户为中心的价值,包括三大战略支柱:(1)零售转型;(2)强化核心业务竞争力:提升消费者体验、推行低成本的商业模式和产品创新;(3)E2E服务平台和AI。

零售业务萎缩,关停大量门店:公司零售业务整体下滑趋势明显,营收出现连续负增长,2017、2018分别同比下降11.4%、7%。一方面,由于电商的普及等因素,欧迪的线下渠道失去成本优势;另一方面,消费者购物习惯的改变导致门店客流量持续下滑坪效降低使公司不得不缩小门店面积,并关闭大量亏损门店。截至2018年,欧迪共关闭154家门店(2018年19家,2017年63家,2016年72家),预计2019年该计划结束时,还将关闭大约50家门店。

欧迪聚焦B 端客户,目标成为业务解决方案提供商,打造差异化竞争优势:在亚马逊等电商、沃尔玛等百货零售商挤压市场空间的竞争格局下,欧迪试图充分利用在办公用品行业多年扎根具备的专业化特质与供应链及零售网络优势,通过B端业务构筑增长点。2017年收购CompuCom,Inc.,和业务解决方案部门协同,形成多渠道和交叉销售。经过短暂的调整后,2018年欧迪的2B业务收入显著增长,转型初显成效。

二、我国办公文具市场:万亿市场待掘金,龙头企业份额有望提升

(一)市场空间大集中度低,B2B一站式采购趋势显著

我国办公用品市场空间广阔,据估计2018年我国办公用品市场规模约1.9万亿元,2022年市场规模将达2.7万亿元,而年销售额过亿的企业仅齐心、得力、晨光科力普等,行业集中度较低,CR3不到1%。当前集中采购的趋势使得行业资源逐渐向具有品牌优势、规模优势、客户优势、供应链优势、仓储物流优势以及信息化平台优势的龙头企业集中,助力龙头企业扩大市场份额。

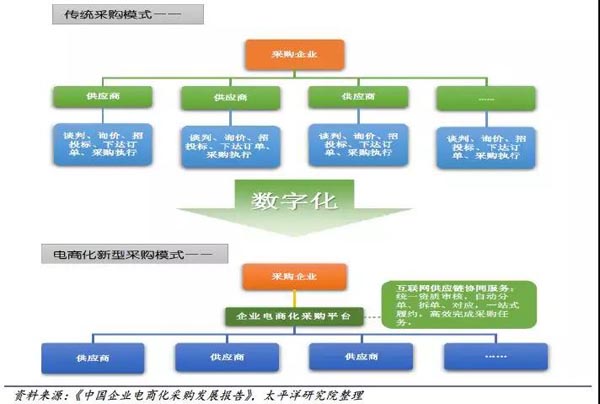

我国办公文具行业发展经历三个阶段:1)传统线下零售,此阶段产品价格不透明,线下销售受制于地域且品类有限、质量不一,供应商倚重“关系”销售;2)电商线上销售,该阶段产品信息和价格比较透明,供应商比拼的主要是产品丰富度和价格优势,无法满足客户的个性化和一站式需求;3)B2B一站式采购,该阶段供应商提供透明化、阳光化、个性化、服务全面化的一站式采购。

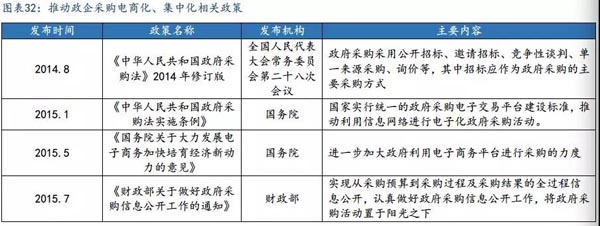

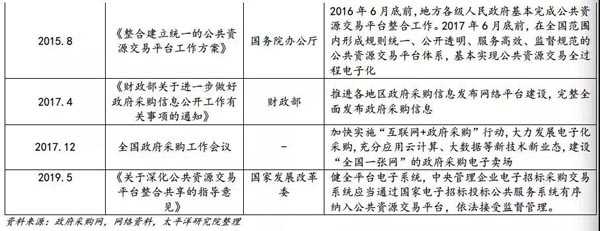

政策推动办公采购电商化,B2B一站式采购成发展趋势。过去公共采购领域时常面临质量差、价格高、效率低、腐败频发等问题,剔除采购过程中的人为因素、提升采购的效率和透明度成为政府、企业的共同诉求,早在2014年9月,中央国家机关政府采购中心开始探索建立政府采购网上商城,旨在通过政府采购电商化让政府采购更“阳光”。随后相关政策陆续发布,不断推动政企采购的集中化、电商化和阳光化,B2B一站式采购成为办公采购领域的主要发展趋势。

(二)龙头企业初具规模,集采趋势助力其份额提升

从客户结构来看,头部客户采购金额占比高。办公文具市场面临的终端客户主要有省、地市级政府机构(250+)、央企(97)、大型金融机构(30+)、大型军区军工企业(50+)、区域性大企业(1万+)、中小企业(2800万+)等几类。头部客户数量少但采购金额大,据估计头部千家客户采购金额约占一半,当前我国办公文具市场集中采购渗透率不高,政府、央企等客户集采比例约20-30%,尚有空间挖掘。另外未来中小B客户也会贡献增量空间。

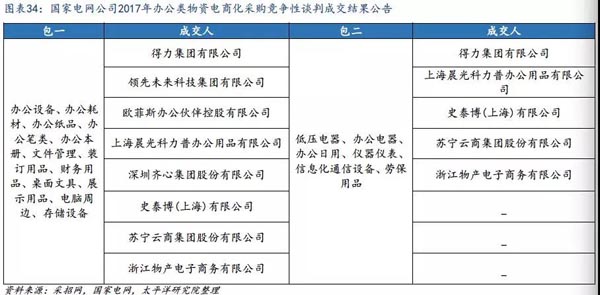

供应商资格标入围具有非排他性,给后起之秀的成长提供可能性。从政府、央企的招标结果来看,目前我国办公文具直销市场参与者主要有得力、齐心、晨光等为代表的文具制造企业,京东、苏宁为代表的综合电商,以及像领先未来等由传统协议供货商转型而来的垂直电商。入围政府、央企等资格标的供应商不只一家(一般5-10家),然后根据各家团队后续的综合服务能力分配采购金额。

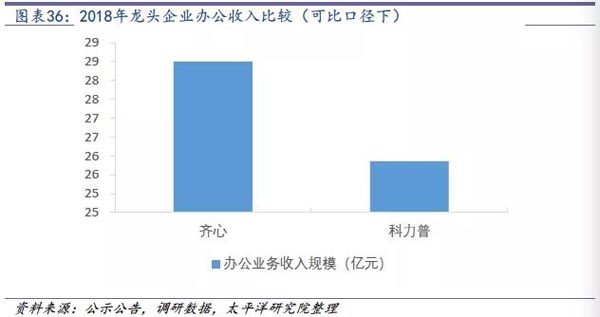

龙头企业之间差距不大,都有望在广阔市场中分一杯羹。外资龙头如史泰博(中国)、欧迪(中国)由于盈利较差已分别被得力和晨光科力普收购,当前我国办公文具市场龙头主要有文具企业如得力、齐心、晨光科力普以及综合电商如京东、苏宁,得力、齐心、晨光科力普办公直销收入规模(可比口径下)均在25亿+,且三家企业收入体量差距并不大,目前三家企业主要客户依然是大B客户,京东、苏宁等也在办公文具市场中占据一定份额,不过仍以小B客户为主。

三、晨光科力普:办公集采领域的后起之秀

晨光于2012年12月5日设立全资子公司晨光科力普负责开拓办公直销业务,科力普作为B2B办公直销业务平台,主要针对超大型客户的定制营销以及大中客户的合约销售,拥有超15大核心品类、600多个小类,70000多种优质商品,覆盖办公用品、办公设备、耗材、IT 数码、家具、劳保用品、食品饮料等,致力于提供一站式办公解决方案。2013年科力普收入仅为1.07亿元,2018年收入已达25.86亿元,同比增长106%,2019Q1收入6.2亿元,同比增长69%。利润方面,2016年科力普净利润469万元,首次扭亏为盈,2018年科力普净利润3214万元。

➢ 科力普产品矩阵丰富,致力于打造办公物资B2B综合电商平台

科力普拥有15大核心品类、600多个小类,70000多种优质商品,产品覆盖办公用品、办公耗材、办公设备、IT数码、办公家具、劳保用品、食品饮料等。其中传统文具以公司自产为主,IT 设备、耗材采用等向供应商采购,OEM 代工模式迅速扩展产品品类,对于IT 设备、耗材等材料的采购,随着公司规模优势的显现议价能力在逐步提升。

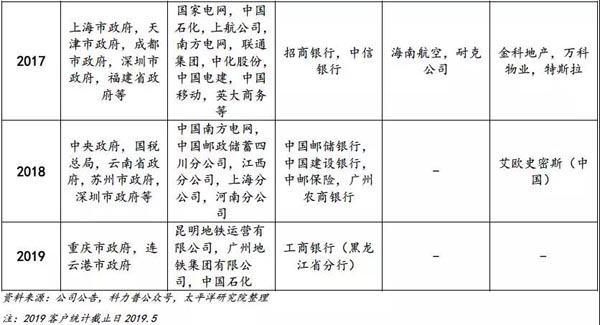

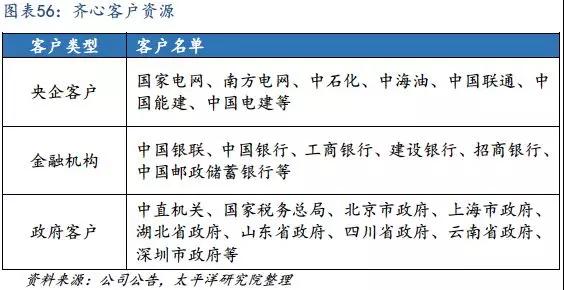

➢ 持续加强客户挖掘,政府、央企等大B客户资源丰富

公司聚焦5大核心客户(政府、央企、500强、金融、中间市场),凭借强大的品牌力和产品整合能力,科力普不断中标新客户,如国家税务总局、上海政府采购、国家电网、中国石化、中国联通等都是公司客户。科力普客户开拓采用自营+加盟模式,2016年科力普加盟事业部正式成立,加盟模式的开拓提升科力普的客户拓展及客户服务能力。

➢ 仓储基本实现全国化布局,提升客户服务满意度

截至目前科力普在全国已投入运营5个中心仓,覆盖华北(北京)、华南(广州)、华东(上海)、华西(成都)、华中(武汉)五大区域,沈阳、西安中心仓正在建设中,预计2019年投入使用,全国化的仓储布局提高配送效率,公司可提供半日达和次日达的配送服务。公司即将形成7个中心仓+20至30个FDC落地仓,基本实现全国化布局,保证交付的及时性,提升客户满意度。

➢ 满足客户的个性化需求,推行场景化消费体验。

在一站式办公用品采购过程中,客户的个性化需求同样重要,晨光科力普作为B2B交易型模式采购平台,可根据不同企业客户特点,为其量身设定,打造专属的办公用品采购方案。同时科力普打造场景化消费体验,场景化不再是以销售商品为中心,而是从企业客户的角度出发,根据其使用场景实现解决方案的推荐,客户在科力普平台可以直观看到场景式导购,根据办公区、会议室、财务室等不同的场景,选购合适的办公商品。

➢ 打造智能化采购平台,改善用户体验

晨光科力普一站式办公用品采购平台,将大数据用在办公用品的销售中,通过客户的下单频率、订单金额、采购周期、预算管控,购买记录等数据,为客户提供设置贴身的服务功能。同时科力普拥有AS/RS自动化立体仓库,基于大数据分析的分拣仓,有效的提升配送效率,更好地适应了高频度、小批量分拣出货的行业需求,降低出错率,真正实现物流的自动化和智能化。办公用品多为消耗品,品类众多,采购繁琐,通过数据统计科力普精准为客户设定智能化采购流程,缩短采购时间,快速响应客户,提高采购效率,改善客户体验。

四、齐心集团:大办公领军企业

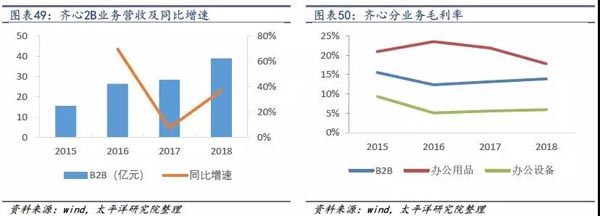

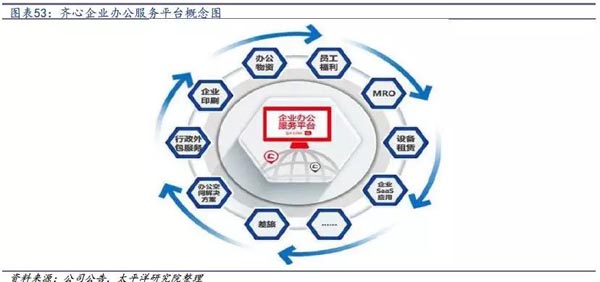

“B2B办公物资+云视频”双轮驱动。齐心集团成立于1991年,并于2009年上市,公司业务包括办公物资研发、生产和销售以及云视频办公服务两部分,致力于打造“硬件+软件+服务”的企业办公服务平台,满足客户的一站式办公采购和服务需求。在B2B方面,公司是国内B2B办公物资领域的领跑者,通过产品整合、供应链优化等满足客户的一站式办公采购和服务需求。2015年开始公司将SaaS服务作为软件服务的重要方向,目前形成了以云视频、云计算服务为战略业务、以大数据营销为创新业务的业务矩阵。

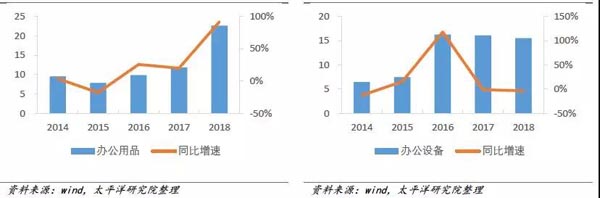

前期公司由于在智能设备、生产基地等方面投入巨大,业绩出现下滑,2016年开始业绩恢复正增长。2018年公司营收42.41亿元,同比增长33.3%,归母净利润1.92亿元,同比增长36.91%。2018年公司毛利率18.21%,同比下滑1.08pct,净利率4.56%,同比增加0.12pct。公司业务包括B2B办公和软件两部分,2018年B2B办公收入占比90%(其中办公用品、办公设备分别占比53.43%、36.6%),软件产品及软件服务收入占比8.3%。

办公用品增速较快,办公设备收入稳定。公司是国内B2B办公物资领域的领跑者,顺应办公物资电商化、集中化、集成化采购发展趋势,建立了B2B企业办公服务平台(www.qx.com),为用户提供办公物资一站式采购。经过多年发展,公司聚集了超过50000家优质客户资源,在能源、金融、政府等行业和领域具备大客户资源优势。2018年公司B2B办公收入38.89亿元,同比增长37.01%,其办公用品收入22.66亿元,同比增长91.84%,办公设备15.52亿元,同比下滑3.52%。2018年B2B办公毛利率13.92%,同比增加0.72pct,净利率在2.5%-3%。

多品类覆盖,满足一站式采购需求。公司持续丰富办公物资品类,在原有的办公文具、办公设备、办公家电、办公耗材等传统办公物资品类基础上,2018年新增MRO工业品(非生产原料性质的工业用品,如电气设备、仪器仪表、照明设备、安防、消防工具等)、劳保用品、办公租赁、员工福利等高附加值商品,可为客户提供19大品类、50万+商品,满足客户一站式采购和服务需求。

MRO采购市场庞大,成为尚待开采的金矿。2017年我国工业增加值约28万亿元,工业产值的4-7%构成MRO市场容量,总体规模超万亿元,且预计每年以5%的速度增长。在美国,MRO市场规模高达2500亿美元,日本也超过700亿美元,目前国内工业品销售上线率不足1%,市场潜力大。同时MRO产品附加值高,有助于提升企业盈利能力。齐心布局MRO产品,在更好地满足客户一站式采购需求的同时,可以提高盈利水平。

大B客户资源丰富,头部客户超120家。公司专注企业级服务市场20余年,在办公物资领域聚集了超过5万家优质客户资源,尤其在政府、能源、金融、军队等行业和领域具备大客户资源优势。凭借在大办公行业品牌影响力、一站式办公集成服务优势、技术优势、覆盖全国的营销网络和物流配送体系等核心能力,公司持续中标国家电网、中国银行、北京市政府等120多家大型客户。

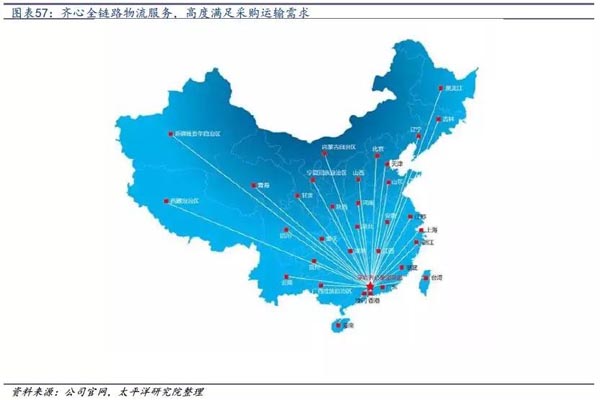

全链路物流服务,高度满足采购运输需求。经过近20年发展,公司构建了从省级到市县级市场的渗透及服务能力,公司设立了逾20家子公司,配套30个地区仓库、近10万平米仓储面积和近百辆物流车辆,实现了全国31个省市的交付服务全覆盖。未来,公司将建设和完善企业运营数字化管理平台,为各业务环节的经营决策提供强大的后台支持,并进一步完善电商平台功能和物流配送体系,不断提升客户体验,增强B2B办公物资领域的竞争力

落地服务能力强,助力客户降本增效,公司与区域优质服务商加强合作,提升大客户订单服务能力,经过二十多年的积累,在商品安装调试及售后服务方面,有专业配送维保团队,实现到桌配送、现场安装调试、长期维修保养等服务。同时开通专人售后服务专线,定期对客户进行回访,掌握客户反馈信息,主动了解客户的意见及建议,与客户沟通协调处理产品使用过程中所存在的问题。通过商品、配送、安装、售后的全流程属地化采购服务,助力客户实现降本增效,提高采购效率。

五、京东企业购:以小B 客户为主,加强与政企采购电子商城对接

2013年,京东成立大客户部,帮助企业客户简化采购流程。2018年,京东集团将京东企业购作为平台部门独立运营。“京东企业购”由京东B2B业务整合而来,依托京东物流配送体系,推出“智采”、“慧采”、“云采”、“翼采”四大企业级电商化采购平台,并提供“京点”、“京喜”等“采购+”场景化解决方案,完善企业采购综合服务。京东企业购产品品类包含办公采购、员工福利、会议团建、商用设备等,致力于做综合解决方案的提供商。

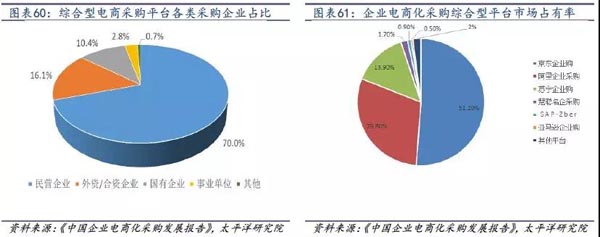

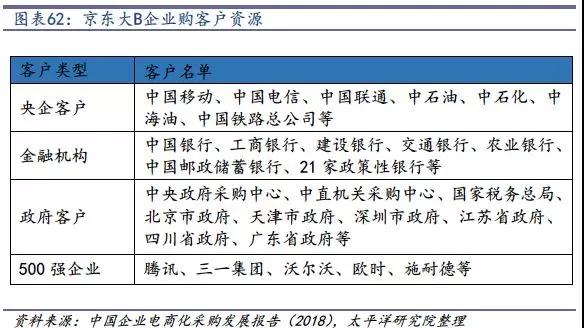

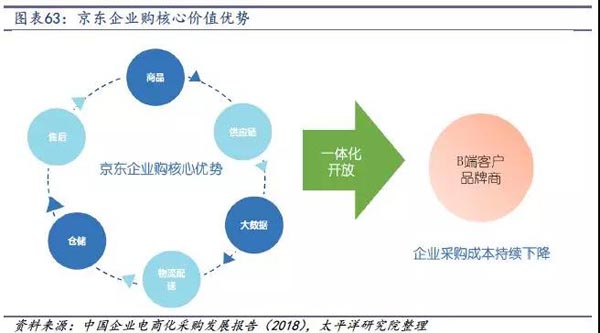

京东客户以小B为主,未来加强政企采购电子商城的对接。根据《中国企业电商化采购发展报告》,综合型电商采购平台中民营企业占比70%,2018年双十一,京东企业购平台上中小企业采购交易量同比增长163%,新增中小企业注册数同比增长257%。2018年京东企业购重点面向政府、金融、制造业、互联网、交通、通信、能源等七大领域发力。截止2019年3月末,京东企业购已拥有5000多家大型集团企业客户,与世界500强在华外企中80%以上企业进行深度合作,与中国500强企业中389家企业达成合作。京东企业购与中央及省级政府搭建的政府采购电子商城也已经达成合作。

针对不同客户类型,区分办公采购解决方案。京东企业购根据大、中、小的客户类型设置对应部门、区分商业模式。京东针对中小企业推出了PC导购工具“PC采购宝”,企业用户可通过场景、价格、型号等条件一键导出办公采购方案。针对政府采购流程长、审批多、预算制的特点,2018年5月京东与用友发布了业内首个“智慧政采”的解决方案,将采购全流程数据打通,实现订单的全程电子化流转与全流程监管。

AI、VR科技推动办公用品智能采购模式。2017年,京东企业购率先将AI科技融入采购全过程中。在商品选购方面,京东企业购借助京东蜂巢系统,通过AI分析企业需求数据,预测企业需求,进行智能选品推送。VR技术自动识别采购商品与应用场景的匹配度,一键生成采购清单。

借助京东本身自建物流,构建B2B物流网。2017年4月京东物流独立运营,组建京东物流子集团,给京东企业购更灵活的合作空间。京东物流运用AI科技进行仓储物流网络自动化决策,优化选择仓储配送站点。随着京东企业购业务的扩展,京东物流正在搭建面向企业级的物流网络,目标在未来五年B2B物流网络覆盖超过300个城市,形成全国最大的同城配送网络。目前京东企业购提供次日达、送装一体、周期配送、合单配送等定制化的企业物流服务。针对企业特殊要求,京东企业购配备专车配送和了解行业特性的复合型配送员,保证交付效率。

六、投资建议:办公文具龙头享受行业红利

我国办公文具市场空间大,集中度低。据统计我国办公文具市场规模约1.9万亿元,企业集中度低,龙头企业市占率也不到1%。政策推动政企采购向电商化、集中化趋势发展,集中采购的趋势使得行业资源逐渐向具有品牌优势、规模优势、客户优势、供应链优势、仓储物流优势以及信息化平台优势的龙头企业集中。

1、传统文具龙头VS电商平台

目前我国办公文具市场参与者以传统文具龙头(得力、齐心、晨光科力普)和综合电商平台(京东、苏宁)两大类为主。对比传统文具龙头:

1)比较优势不同:传统文具龙头有自有品牌产品,专业性更强,且一般配置专业团队与政企客户接洽,在落地服务、个性化等方面更强,因此在政府、央企竞标中更有优势。电商平台如京东等SKU更丰富,具有价格优势,有平台背书、物流优势。

2)客户结构差异:传统文具龙头客户以大B为主(政府、央企、金融企业等),电商平台如京东等仍以小B客户为主。不过近年来京东凭借其丰富SKU、物流优势、平台背书等也逐渐开始与政企的电子商城建立合作,从部分大B客户的采购订单中分一杯羹。另外,考虑到大B客户有限,传统文具龙头(得力、齐心、晨光科力普)未来也会向小B客户布局,届时与京东等平台产生竞争,这也是文具龙头企业需要考虑的问题。

2、看好办公文具龙头享受行业红利

当前我国办公直销龙头企业仍以做大市场份额为主,万亿市场规模,龙头企业市占率也不到1%,因此发展空间很大。集中采购的趋势使得行业资源逐渐向具有品牌优势、规模优势、客户优势、供应链优势、仓储物流优势以及信息化平台优势的龙头企业集中。盈利性方面,当前办公直销龙头企业净利率不超3%,仍有较大提升空间。看好办公文具龙头晨光文具、齐心集团享受行业红利。

➢ 如何把规模做大?

收入=客户数*客单值,因此提高收入规模可从增加客户数量和提升客单值2个方面入手:

1)持续增加客户数量,扩充客户类型。当前办公直销业务主要集中在大B客户,即以政府单位、大型国企等为主,据估计大B客户集采占比约20~30%,因此订单尚有释放空间。另外,考虑到大B数量有限,未来要增加小B客户数量才能突破收入瓶颈,大B客户对个性化要求比较高,小B客户对价格更敏感,因此在开拓小B客户时会加强标准化管理,同时在供应链管理上F2C模式不失为降低终端售价的一种方式。

2)延长产品线,提高客单值。不断丰富产品线,拓展办公文具的消费边界,合作更多品牌供应商,给客户提供更多消费选择,为客户打造真正的一站式办公采购平台。不过延长产品线也会对公司的供应链管理能力提出更高要求。

➢ 如何提升盈利能力和经营效率?

提高毛利率:1)扩大自主品牌产品比例;2)增加高毛利产品(如MRO产品);3)是优化客户结构

提高净利率:优化供应链,随着规模提升降低费用率,提升运营效率。

(来源:峰言feng语)

|