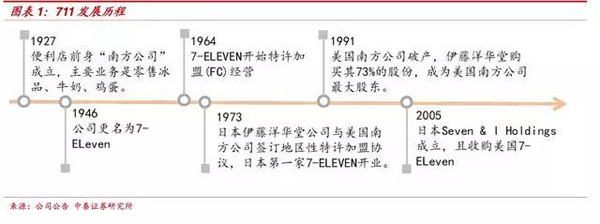

1946年南大陆公司正式改名为7-Eleven,代表公司每天营业16个小时,早上7点开门到晚上11点打烊,自此真正拉开了便利店时代的序幕。

1973年,铃木敏文拿下美国7-Eleven在日本的特许经营权,正式创办日本7-Eleven。1974年5月日本第一家门店在东京都江东地区开业。

1987年美国南方公司多元化扩张失败,宣布破产;随后1991年日本零售商伊藤洋华堂收购公司73%的股权,成为公司第一大股东。

1999年美国南方公司更名为Seven-ElevenINC.;2005年9月Seven–ElevenJapanCo.、Ito-Yokado和Denny’sJapan合并成立Seven&IHoldingsCo.Ltd;同年11月完成收购Seven-ElevenINC全部股权。

门店高速增长,遍布全球

7-11是全球规模最大的便利店品牌,规模远超罗森和全家。截止2019年2月,日本地区共有约20900家7-11门店,远超日本三大便利店中的另外两家—罗森(Lawson)和全家(FamilyMart)。

在全球范围内(除日本以外),SEVEN&I集团共设有门店47360家,门店数排名前三的国家分别是泰国、韩国和美国。

无论是本土还是海外布局,711相比于另外两家便利店巨头都具有较明显的优势。截至2019年2月,集团旗下子公司Seven-ElevenJapan(SEJ)运营的便利店门店达到20876家,较上年度净增616家门店;全家在日本本土经营的门店数为16430家,较上年度减少993家;罗森在日本的门店数13738家,较2018财年增加666家。

全家在日本本土内的运营状况出现下滑态势。而在海外布局方面,711以10135家门店依然占据首位,此外全家海外门店有7384家,罗森2210家。

七大业务模块协同发展

集团分为七大业务模块:本土便利店、海外便利店、大卖场、百货、金融服务、专业店及其他业务。

外业务的高速发展带动整体收入向上

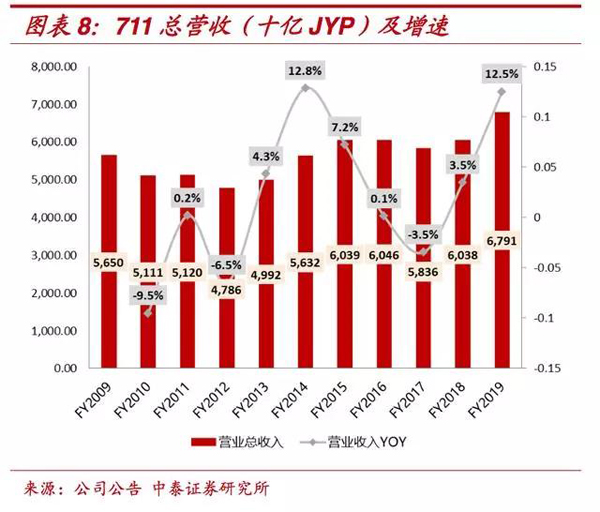

海外便利店业务收入占比提高。截至FY2019,集团整体营收规模达到6.8万亿日元,同比增速12.5%。其中便利店海外收入占比达到42%,占比较2018年提高9个百分点;本土便利店业务占比下滑1个百分点,占比14%。除此以外,大卖场业务、百货业务、专业店和印刷等业务以及金融服务业务收入占比分别为28%/9%/5%/3%。

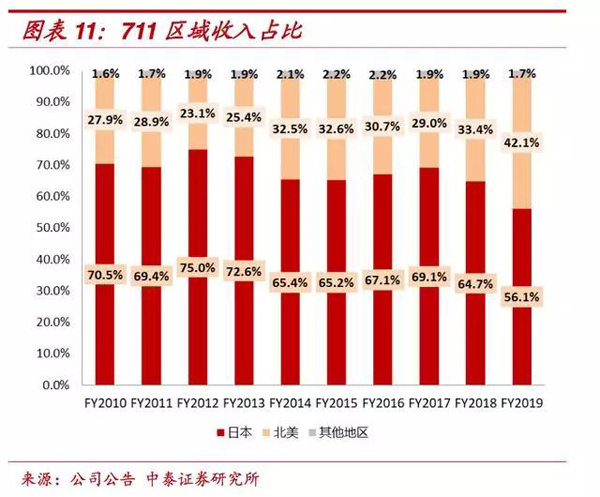

日本本国收入占比仍然占比过半,但增速下滑,北美区收入增长最快。在2016-2017年公司收入端下滑严重,此后几年受益于海外业务的高速增长,带动整体收入端增速回升。

FY2019年日本本土、北美以及海外其他区域的收入增速分别为-2.4%/3.1%/41.9%,收入占比分别为56.1%/42.1%/1.7%。北美区业务保持了高增长态势。

日本本土便利店业务对营业利润贡献最大

2019财年日本本土便利店业务为集团贡献58%的营业利润。从利润端来看,FY2019公司整体实现营业利润约4120亿日元,同比增速5.1%,近几年基本保持稳健增长的趋势。

拆分来看,日本本国便利店业务虽然收入占比在不断降低,但仍然是对集团营业利润贡献最大的板块:FY2019贡献了2467亿日元的营业利润,占比58%,较上年度占比减少3个百分点。

此外,海外便利店实现营业利润923亿日元,占比22%,占比较上年度提高2个百分点。

日本经济环境分析:711穿越日本经济低迷时期,完成逆势扩张穿越日本经济低迷时期,7-Eleven完成逆势扩张

1989年后日本经济陷入“失去的二十年”,人民消费意愿下滑严重。1990年日本经济泡沫破裂,自此步入“失去的二十年”,日本经济进入长期停滞的时期。出于对未来经济的悲观预期,日本民众的消费意愿不断下滑。

根据日本银行的统计,在泡沫破裂前的1989年日本国民的个人金融资产是1000万亿日元,而在2016年上升到1700万亿日元,然而拥有1700万亿元的大部分是65岁以上的老人,消费意愿很难提高。

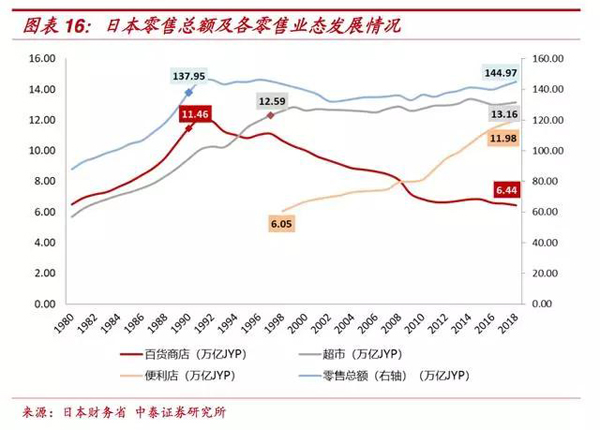

经济增长放缓的背景下,便利店成为线下零售发展最迅猛的业态

1990年至今日本零售总额几无增长,百货业态下滑严重,便利店迅速发展。1990年日本零售总额即达到138万亿日元,而到了2018年零售总额为145万亿日元,近三十年间仅增长了5.1%。

其中超市业态在1998年达到峰值13万亿日元,此后至今也几乎无增长,百货业态从1990年的11.46万亿日元下滑到2018年6.44万亿日元,下降幅度44%,持续低迷;只有便利店业态作为较年轻的业态,仍处于快速发展趋势,整体规模从1998年的6.05万亿日元提升到2018年的11.98万亿日元,增长98%,与超市行业规模的差距不断收窄。

7-11本土销售额在本国便利店行业中市场份额占比不断扩大。2008年7-11在日本地区收入总规模为2.76万亿日元,在便利店行业市场份额为35%;2018年7-11日本地区销售收入达到4.9万亿日元,市场份额提升到40.9%。

核心竞争力:特许经营模式下的快速扩张+极致的选品思维+精细化供应链管理

区域密集布局的策略:支撑便利店商品“即时性”的价值

7-Eleven给产品增加了“即时性”和“便利性”的原生价值,也因此构成了7-Eleven和大型超市不同的定位和价值。而满足即时性需求最重要的一点就是密集布局策略。

密集选址策略在一定区域内提高消费者的认知度和购买的便利性。叠加7-11首创的便利店24H营业模式,满足消费者随时随地的购物需求,带来时间和空间上的双重便利。7-11密集的布局的门店统治了城市黄金地段的流量。

根据德勤对7-Eleven的用户使用场景报告显示,约90%的用户到店时长都控制在10分钟之内,超过半数的顾客到店市场少于5分钟。另外,65%的到店情境是工作间歇或者移动途中。7-11更像是现代消费社会下的基础设施。

特许经营模式保证快速扩张,711构建零售服务商模式

特许经营门店佣金收入占总收入的近九成,711更像是零售服务商。711日本公司(SevenJapanCo.Ltd)FY2019总收入8736亿元,其中特许门店的佣金收入占比达到89%,构成711的核心收入来源。

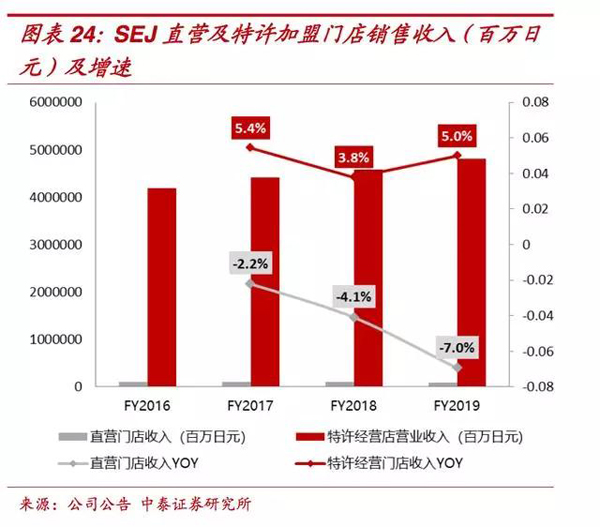

而从直营和加盟店的收入规模来看,FY2019日本区域直营门店收入935亿日元,增速-7%;特许经营门店销售收入48039亿日元,收入增速5%。

所以7-11的运营模式更像是一家零售服务商,收入主要来自于服务B端加盟商。

从自营走向共享,从交易走向赋能。7-11门店绝大多数是加盟店、没有自建的工厂和物流中心,但是它建立了一个产业路由器,实现了多方的连接。

它既不赚中间的进销差价,不赚通道费和广告费,只有免费的连接。但是7-11利用大量的产业链数据和智能算法形成智能配对,将177家工厂、157个配送中心和万家便利店门店连接起来,利用产业路由器的商业模式共享研发、共享采购、共享物流、共享IT、共享金融,最终形成一个最深的价值洼地,不断地积累B端和C端的用户。

商品为王:优化商品结构,突出高毛利的食品加工和快餐品类

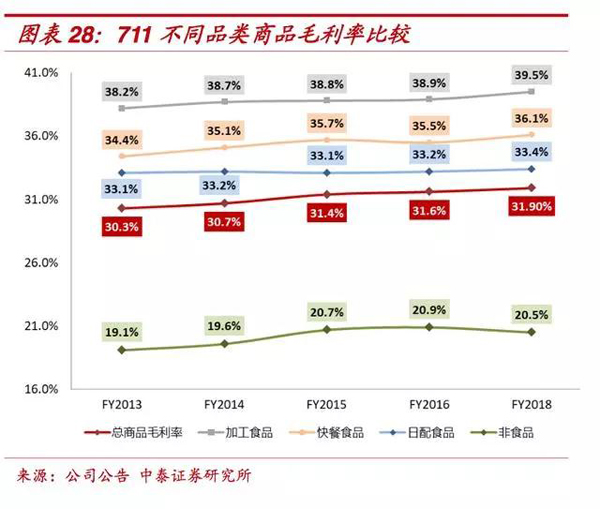

711在兼顾商品结构均衡的同时提高高毛利的加工食品和快餐的比例,门店整体毛利率32%。7-11的创始人铃木敏文先生说:“质量可以推动数量的扩大”,711一直致力于挖掘用户需求,优化商品结构。单品管理是指以单个SKU为单位进行成本和销售业绩管理。

7-Eleven对单品的管理极为精细,掌握商品每一时刻的动态变化及背后的逻辑,实现备货的精准化。2018年711的商品销售额有26%来自于加工食品、30%来自于快餐速食、14%来自于日配食品以及30%来自于非食品商品。

相较于罗森和全家,7-11的商品品类结构占比更平衡,同时突出了高毛利的加工食品和快餐占比。2018财年7-11的门店整体毛利率31.9%。其中加工食品/饮料的毛利率为39.5%,快餐速食毛利率为36.1%、日配食品毛利率为33.4%、非食产品为20.5%。加工食品和快餐品类的毛利较高,拉动门店毛利率处于较高水平。

商品为王:打造爆款商品,带动其他品类销售,保证高客流、高客单

7-11平均单店面积只有100平米,SKU数却达到3000左右,只有让单品管理做到极致,才能让每一平米都产生效能。便利店的餐饮品类起到极强的引流作用,同时带动了其他品类的销售增长。

顾客的目标商品的Top3是店内料理、牛奶、饮料等。这些商品是用户进入便利店的驱动力,保证了店内的高客流。除了目标商品以外,顾客也会购买比如零食等交叉商品,促成了客单价的最大化。

得益于极致的单品管理和不间断的商品迭代,711门店的同店收入一直保持稳健增长,FY2019日本区门店同店增速1.3%;北美区同店增速1.9%。

商品为王:开发自有品牌,创造高毛利

自有品牌占比高,商品开发能力强。711的自有品牌主要有SevenPremium、SevenGold以及SevenLifestyle。SevenPremium的定位是品质与全国品牌商产品相同或优于品牌商,价格更低;SevenGold的定位是口感和品质比肩专业店生产产品,价格合理;SevenLifestyle的定位是更加注重包装设计和原材料,给每日生活增添品质。

711的自有品牌诞生于2007年,日本国内正经历较严峻的经济泡沫和商品滞销。为了创造新的产品价值,集团内部联合主营大卖场的伊藤洋华堂、主营百货的崇光西武子公司,联合开发自有品牌,成为了行业首创。

主要自有品牌SevenPremium的销售份额不断扩大:上市一年产品种类为380种,总销售额约800亿日元;2012财年销售额达到4200亿日元,占比13%;到了2017财年,销售额增长至11500亿日元,占比近三成,产品种类多达3650种。

精细化的供应链管理

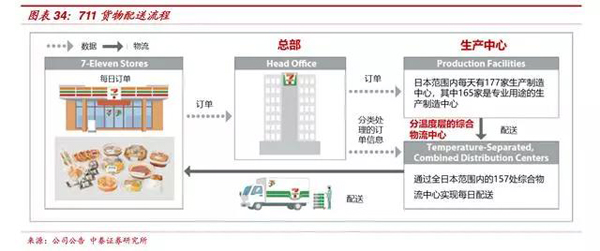

设立区域物流中心集中配送,由生产商和批发商共同投资建立,效率有效提升。711按照不同区域和商品群划分,组成共同配送中心,由中心统一集货发往各门店。

共同配送中心由批发商和生产商共同投资建立,一般设立在中心城市商圈附近35公里、其他区域60公里范围内,一次实现高频率、多品种、小单位配送。

设立共同配送中心一方面充分反映了区域内商品的销售、库存和在途数据,使得711掌握了整个产业链的主导权;另一方面降低了物流成本费用,提升了整体利润。实施共同配送后,门店每日的运输车辆从70多辆下降为12辆,充分反映了效率的提高。

711在全国有177家生产厂商,为门店提供面包、饭团等加工食品,711未参与投资任何一家生产商,但是集合了各厂家成立了NDF(日本鲜食联合会),为了获得更多的订单和收益,厂家自觉以高标准进行产品的研发和生产。

特殊的配送体系:按温度划分。711独创了按温度划分的配送体制:根据产品不同特性,将商品分为冷冻型(零下20摄氏度),如冰淇淋;微冷型(5摄氏度),如牛奶、生菜等;恒温型,如罐头等;暖温型(20摄氏度),如饭食、面包等四个温度段进行集约化管理。

生产外包,建立数据库全程追踪。711的生产、配送、信息系统等基础设施全部外包,既压缩了自己的成本,同时也促使承包商提高专业化生产的能力。但是从食品原材料到成品,711建立完成的数据库对食材的原产地采购、运输和生产过程进行全程的控制和追溯,从而保证食品的品质

7-11对国内便利店业态发展的借鉴意义国内便利店行业步入高速发展窗口期,行业格局分散

2008年国内人均GDP超过3000USD,到了2018年人均GDP达到9630USD;此外伴随着城镇化率的不断提升,为国内便利店行业步入快速发展期提供了前提条件。

传统零售业态普遍受到线上冲击,便利店行业却因其满足了便利性、即时性、体验性等互联网无法取代的消费需求,一直保持了稳定的高增长。2017年百货店、大型超市等都出现了不同程度的负增长,而与此同时便利店行业却实现了14.3%的增速,2018年行业规模达到2200亿元(前瞻产业研究院)。

由于行业发展阶段、地区经济发展不均衡、中国土地面积广阔、文化差异等方面的原因,中国便利店行业集中度很低。从便利店销售额份额来看,销售额排名第一的美宜佳销售额占比也仅为10%,市场格局处于分散型竞争阶段。

7-ElevenVS红旗连锁:本土化自营便利店突围的方向在哪里?

国内本土便利店业态的经营效率远落后于日本,提升空间较大。此外,目前国内的便利店经营效率仍远远落后于日本,无论从日均销售额、日均客流、客单价、坪效以及毛利率的角度都处于劣势。

7-Eleven单店的平均面积小于红旗连锁,但日均销售额是红旗连锁的4倍,坪效达到红旗连锁的10倍。2017年7-Eleven的销售毛利率达到32%,罗森31.4%,红旗连锁的毛利率水平虽近几年持续提升,但较之日本成熟便利店仍有较大差距。

精细化的管理机制、数据化的后台支撑、强大的物流体系和供应链能力、用用户思维开发商品、用共享思维打造利益共同体等是日本便利店多年来成功发展的关键。比如在选品方面,7Eleven实施滚动式的单品检验,备足顾客畅销品,剔除滞销品,打造爆款,不仅提高订货准确度,同时也让门店坪效达到极致。

7-ElevenVS阿里零售通:B2B模式能够跑通的本质是什么?

为何阿里零售通和京东便利店“改造百万夫妻店”的B2B模式未能盈利?2017年京东“百万便利店”计划出炉,提出新通路五年在全国开设100万家京东便利店,而阿里方面,零售通也提出了覆盖100万家夫妻老婆店的目标。但从目前的经营状况来看成果寥寥,盈利模式还未跑通。

从门店端来看,主要存在的问题有:(1)商品方面只是换了进货渠道,未能优化商品结构,能够给门店带来显著引流效应的鲜食比例仍然较低(2)零售通和小店主只存在松散的合作关系,很难说服小店承担货损风险去进购设备售卖毛利较高的加工类食品。

零售通盈利的底层逻辑是分食中间多层经销商的利润,但是目前利润很难覆盖以物流为主的成本。此外,如果无法做到通过强大的品牌、选品、供应链让改造的小店出现明显的业绩改善,即使后期具备了规模和较强的议价能力,仍然无法解决将小店店主长期留在平台上的难题。

零售通的优势也是较为明显的:(1)货源:阿里积累的淘品牌、天猫品牌等增强了小店货源的丰富度及价格优势(2)基础设施保障:阿里菜鸟物流、支付等基础设施保证了零售通天然的竞争优势;(3)未来小店与饿了么等本地生活服务的协同

711的成功:选取商品流通环节中利润最大的环节参与,不赚“中间商差价”的利润。7-11作为技术提供商,建立了大规模的门店网络,实现轻资产模式运营,形成了类似电商的规模效应。7-11日本公司的人均创造利润超过100万人民币,人效可与阿里比肩。

711模式走通的原因主要有:

(1)关注利润最高环节,外包利润较低的环节:主要为711创造利润的环节是:消费者洞察环节、品牌建立环节、涉及定价和营销的商业企划环节、信息系统及供配体系搭建环节等,这些都具备较大的利润空间;而利润空间较低的环节,比如产品供应、配送等,711都众包出去。

(2)解决行业分散,创造规模效益:对于零售商来说,规模越大,渠道相对于品牌的优势就越凸显,711的通过集合分散的小店,增加采购的规模,提高了零售端对于供应侧和配送侧的议价能力。

(3)真正为小店赋能,提高收入,增强小B的粘性:通过去掉中间商的价值掠取获得利润的方式,商家的粘性很低。

比如滴滴和美团,都是通过对司机和餐饮门店的流量赋能而获取B端客户粘性;而对于便利店来说,受众范围有限,属于存量流量改造。711是通过强大的单品管理、高毛利产品的开发等改变小店的商品结构、运营方式,为小店持续创收,从而增强了加盟商的粘性。

7-ElevenVS苏宁小店:O2O便利店模式是否能超越传统便利店?

苏宁小店前期做自营迭代,培育成熟后计划做加盟模式,优势在于线上线下场景的完全融合。苏宁小店是“线上APP+线下便利店”的O2O运营模式,通过线上开放流量入口,打通苏宁整个生态体系,接入产业资源和服务。

消费者既可以到店消费,也可通过线上APP直接下单,享受送货上门服务。2019年上半年全国门店数已超过5000家。同时在供应链基础设施建设方面:截至一季度末公司在全国41个城市拥有50个物流基地、46个生鲜冷链仓(公司一季报)。

劣势:快消品类线下运营的经验不足。供应链建设、门店运营管理等还需时日;

优势:不止于便利店,既可接入苏宁资源从线上引流,也可提供社区服务延伸社区场景。目前小店正在集合苏宁各项服务入驻,包括快递代收发、家庭相关的家电清理维修和换新等、儿童相关的游乐、生活教育等服务。711集团多业态的资源对便利店的发展有助力作用,苏宁集团的多业态、多品类经营的资源未来预计也会在自有品牌开发、供应链深度协同方面给小店发展提供保障。

判断:苏宁小店的定位是社区服务的平台和入口,目标是成为低成本的用户入口和物流履约载体。但每个社区便利店顾客群有限,根本上做的还是存量流量的生意,线上的流量赋能效益仍有待观察。

如果不能搭建完善的快消品销售体系,就无法为门店带来持续、稳定的流量和收入,那么社区服务的赋能做为一个“零售+X”里的X,就很难带来根本上的收益放大效应。

7-ElevenVS永辉——看好大店+小店的多业态协同模式

多业态触及更多客群,供应链的深度融合将效益最大化。SEVEN&I集团旗下除了有主营便利店的711,还有主营大卖场的伊藤洋华堂以及主营百货的崇光西武子公司。集团在2007年推出具有里程碑意义的自有品牌时,是打破了不同业态的壁垒,共同组建产品研发项目组,同时系列产品以统一价格在大卖场、百货及便利店门店内统一售卖,凸显了多业态协同的优势。

永辉则在业态协同和供应链的深度融合方面走得更远:为了更有效地触及社区的客群,强化区域渗透率。2018年底,永辉开始培育定位社区生鲜超市的Mini店业态,和原有的大店形成联动。2019Q1新开Mini店93家,签约146家,目前盈利模式已基本打磨成熟,1/10的门店实现盈利,年内计划开1000家。小店共享大店已经搭建成熟的采购、物流和仓储体系,同时可以和大店互相消化库存,保证了小店的模式能够快速落地。

|