买房变穷了?没买房的更穷

但房地产市场的发展,也往往意味着居民杠杆率的上升和债务负担的加重。所以关于房地产和消费的另一个比较有争议的问题是,居民加杠杆买房是否抑制了消费?

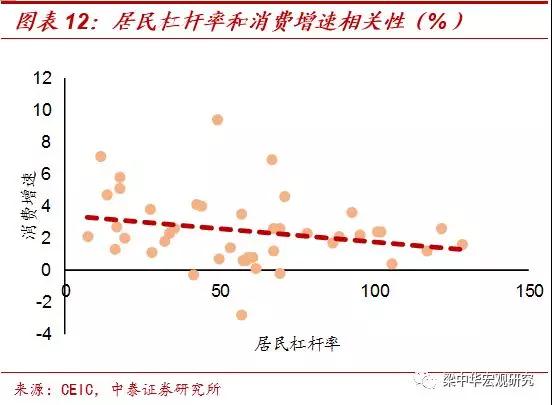

从全球主要经济体的数据来看,债务抑制消费的现象并不明显,加杠杆越快反而越促进消费。我们发现,各主要经济体的居民杠杆率和消费增速确有一定负相关,即居民债务水平越高,消费增速越低,但这种相关性在统计上是比较微弱的。

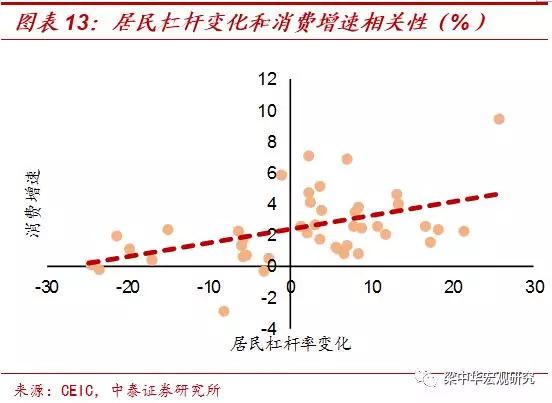

我们发现更显著的结果是,各经济体居民杠杆率的变化和消费增速有非常显著的正相关关系,即当居民杠杆率上升、加杠杆时,居民消费增速反而会越高,且加杠杆速度越快,居民消费越好;而当居民杠杆率下降、居民去杠杆时,居民消费增速反而是降低的。

其实背后的道理很容易理解,即使居民债务负担已经很重,消费会受到一定影响,但如果这个时候居民仍在继续大规模借债,消费还是有资金支持的,短期仍有可能维持高增长。更何况居民借债主要购买的是房产资产,房价上涨的收入效应和财富效应,会对消费有拉动作用。

所以居民杠杆率高问题不大,只要居民还在继续加杠杆、房价还在上涨,消费还是会不错;而更应该令人担心的恐怕是居民杠杆高、而居民还在去杠杆、房价在下跌的经济体,消费就会更低。

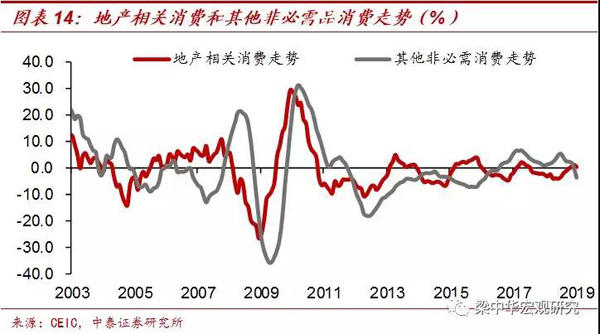

而且我们还发现,房地产相关消费增速和其他非必需消费增速是同涨同跌的,并没有表现出房地产相关消费多了就抑制其它消费的现象,这也说明房地产带来的替代效应并不明显。

我们也考察了其它经济体的情况,发现哪怕是居民债务负担最重的一些经济体,房地产相关消费和其他消费也是同涨同跌的,替代效应都不明显。

所以从这个角度来理解2018年以来我国消费增速的下行,主要原因并不在于债务负担抑制了消费。这是因为房地产的替代效应并不明显,收入效应和财富效应的影响更大。

而且,过去十年我国居民杠杆率都在不断提高,债务负担一直在加重,而消费在过去十年还是经历了三轮起伏周期,纵然用杠杆率高、债务负担重可以解释消费增速的下行周期,那么消费增速为何在高债务负担下还有上行周期呢?所以债务负担重并不是影响短期消费波动的主导力量。

和国际经验相类似,我们发现居民杠杆率的变化反而和我国消费周期完全吻合,居民加杠杆快的时候,消费也好,而加杠杆慢或者去杠杆时消费也相对较差。

2017年二季度以后,我国居民加杠杆速度不断放缓,房地产市场也逐渐回落,是本轮消费增速下滑的主要原因。所以我国居民消费增速的短期下行不是因为加杠杆加太多,而是因为加杠杆加太慢、房价不怎么涨了。

总结来说,债务抑制消费的现象可能在微观个体存在,但宏观上并不明显,反而是居民加杠杆推动了短期收入增长,也带来了财富效应,促进了消费。

所以过去这些年,我们很少见到有因为买房而变穷、抑制了消费能力的,买了房的、买的房子越多的居民几乎都成了人生赢家,变得越来越富有;反而没有加杠杆、没有买房的,工资的增长赶不上有房者财富的增长,变得越来越穷,但这部分群体并不是消费的主导力量,我们后续的专题会单独介绍。

地产盛宴尾声,消费注定承压

既然房地产对消费带来的替代效应有限,而且还可以通过收入效应和财富效应带动消费,那么刺激居民加杠杆、刺激房地产发展,似乎可以成为拉动经济增长的“永动机”。但事实并非如此,有些事情短期做见效快,但重复去做的话,长期来看反而并非好事,刺激房地产就是这样的。

一方面,加杠杆本身就是一个危险的游戏,我国居民杠杆率已经非常高。杠杆总是和风险相伴,全球各经济体居民加杠杆达到一定程度,都会爆发房地产市场的危机,近期素有高房价“神话”之称的澳大利亚、中国香港等经济体的房价也出现调整,更加印证了没有永远不破的泡沫。

我国居民杠杆率已经达到60%左右,在主要新兴经济体中是最高的,且考虑到居民可支配收入的占比,债务水平已经接近美日当年爆发危机时的水平,居民杠杆不可能一直加下去,总有危险爆发的时候。

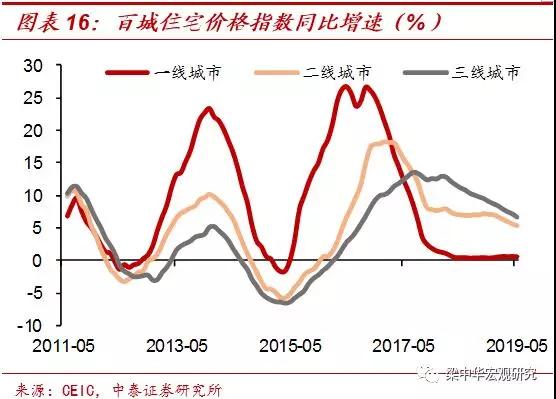

另一方面,我国各线城市房价都已偏高,刺激空间有限,而且刺激政策短期也在收缩。当前我国绝大部分城市房价收入比都在15倍以上,而国际上主要经济体一般都在10倍以内。尤其是小城市面临人口净流出、二手房市场缺乏的压力,本来在2014年就已过剩,出现量缩价跌的现象,在棚改货币化刺激之下,小城房价均大幅上涨。

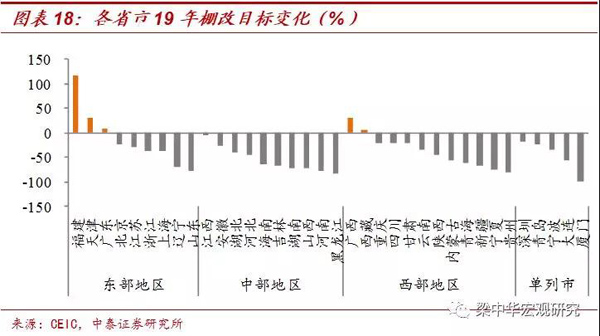

在高位房价之下,棚改目标减半,货币化安置比例也大幅下调,我国房地产市场短期就会面临回调压力。

居民杠杠率、房价均已达到高位,就意味着继续刺激地产来拉动经济、拉动消费的空间有限。若进一步刺激,短期状况会好,但长期风险更大;而若不刺激,短期就会面临回调压力。这是经历了三轮刺激之后必须面临的两难选择,而短期来看,房地产周期退潮情况下,其主导的我国消费走势势必要面临下行压力。