乐居财经 林振兴 发自北京

物美商业在香港联交所退市逾4年后,58岁的张文中携物美集团卷土重来。

6月15日,据外媒报道,中国零售集团物美科技(简称“物美”)计划明年在香港IPO,拟集资10亿至20亿美元(约78亿至156亿港元)。据知情人士透露,该公司上周邀请潜在顾问就上市安排提交方案。

早在21天前,这家北京零售巨头就曝出拟赴港IPO的消息。彼时,物美相关负责人回复称,“(物美)不排除任何有利于公司更快扩张、快速推进数字化转型及线上线下一体化目标、不断优化资本结构的机会。”

实控人张文中

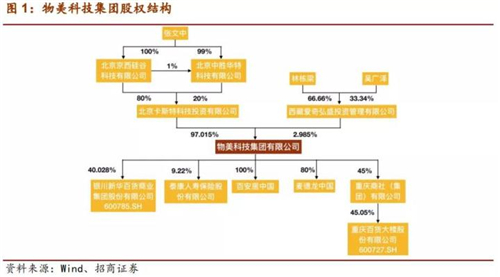

乐居财经获悉,商业零售巨头“物美科技集团有限公司”曾用名“物美控股集团有限公司”,由北京卡斯特科技投资有限公司(简称“卡斯特”)和西藏爱奇弘盛投资管理有限公司(简称“爱奇弘盛”)分别持股97.02%和2.98%,注册资本8亿元,法人代表为张令。

其中,控股股东卡斯特由北京京西硅谷科技有限公司和北京中胜华特科技有限公司分别持股80%和20%。物美集团创始人张文中为上述两家公司的第一大股东,在京西硅谷和中胜华特的持股比例分别为100%和99%。

张文中正是物美科技的实际控制人。2019年,张文中在福布斯全球富豪榜中的身家达27亿美元。如果此次物美成功上市,张文中的身家有望进一步抬高。

物美科技的二股东——爱奇弘盛则是一家成立于2013年的投资管理与咨询公司,由林栋梁和吴广泽分别持股66.66%和33.34%,注册资本100万元。

林栋梁和张文中是“患难之交”的好友。在张文中入狱期间,林栋梁曾亲自到监狱探望他。

林栋梁的另一个身份,是IDG资本七位合伙人之一,毕业于清华大学计算机系,负责过IT领域内的多种投资项目,并于2013年底主导爱奇弘盛入股物美。

在资本市场上,张文中也并非“新手”。在此次被传上市前,他已经带领物美商业有过一次上市经历。

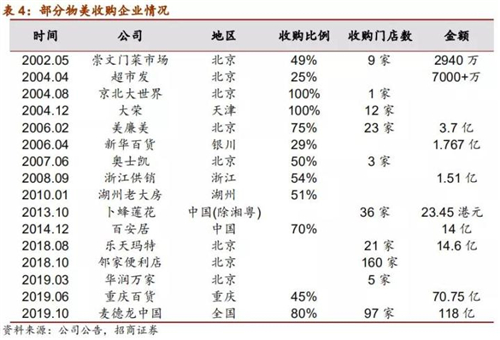

物美于1994年由张文中创立,早期发展过程带有激进且灵活的张氏风格。如创立初期,通过与国有商业企业签订租赁、合作、托管和合资等协议的方式进行扩张,让物美在短时间内规模迅速扩大。也因此,张文中被外界称为“并购狂人”。

物美商业的上市与退市

2003年,物美子公司北京物美商业集团股份有限公司(简称“物美商业”)在香港创业板挂牌上市,成为首家在港上市的大陆民营零售企业。此次上市是物美集团在北京地区以综超、便超的店铺为主的部分资产。

据当年物美披露的招股书显示, 2001-2002年,其营业收入分别为6.9亿元、10.9亿元,增长59.1%;净利润则由1560万元增至2740万元,增长75.6%。

上市之后,物美的并购速度比之前更加“疯狂”,它收购北京第五大超市北京超市发连锁股份有限公司25.03%的股权,并托管其34.77%的股权,还将北京怀柔的京北大世界、日本大荣集团旗下的天津大荣收入囊中。2006年,物美通过托管、收购、重组等方式控制或拥有了北京第四大零售商美廉美超市和上市公司银川新华百货(600785.SH)。

然而,张文中的突然入狱,使得物美扩张按下了暂缓键。2006年底,张文中因涉嫌行贿、挪用公款被河北省衡水市人民检察院刑事拘留,并在2009年以诈骗罪等判处12年有期徒刑,减刑两次后,2013年刑满释放。

紧接着两年后的2015年,物美科技用近31亿元完成物美商业的要约收购,并于2016年1月7日完成香港联交所退市,将其私有化退市。

关于退市原因,物美商业在退市公告中解释称,作为一家上市公司,投资者对投资回报有不同要求,促使公司更加慎重地对待扩张机会。较大规模的收购兼并举动,虽然具有战略意义,但在相对较长时期内确实可能大幅削减每股盈利状况。

业内有分析称,物美商业退市后,或将整合旗下资源,重新打包在A股上市,以谋取更高的估值。

回归之后重启扩张

张文中回归之后,物美重新启动了“买买买”的并购计划。2014年,物美集团以14亿元代价收购中国百安居70%股权。2018年,物美以15亿元的价格接手了乐天集团位于华北的21家乐天玛特门店,邻家便利店160家门店。

2019年,物美斥资70.75亿元曲线入股重庆百货、以307.02万元增持新华百货股份21万股、以180亿元收购麦德龙中国80%股权。据不完全统计,截至目前,物美在收购方面就已花费超250亿元。

在业内人士看来,一方面,频繁的并购,给物美资金链带来压力;另一方面,它利用融资成本较低的战略机遇期,快速扩张资产基础,也为之后登陆资本市场做大盘子。

然而,物美的业绩却远不及表面上凶猛扩张般光鲜,其并购项目收入贡献微乎其微。从招商证券统计数据了解,物美2019年收入达到了429.77亿元,但归母净利润却不升反降,从2015年近50亿元跌落至2019年不到24亿元。

值得一提的是,物美大肆扩张的负债压力也逐年加大。2016年-2019年,其总负债分别为303.58亿元、301.73亿元、332.16亿元和407.1亿元。截至2020年3月31日,其负债合计达到472.2亿元,同比增长30.21%,其中,短期借款为151.81亿元、长期借款为1.79亿元、应付债券为63.74亿元。

据内部人士透露,物美重启IPO是迟早的事,物美去年曾在内部提及“计划3年之内上市”的规划。而今突然提速,一方面,由于上市可以实现外部资金补充、缓解流动性紧张;另一方面,近期京东等多家企业回归港股也触发其上市加速。

资本新故事:多点DMALL

物美科技官网显示,集团在内地拥有各类商场近1500家,业务涉及零售、电子商务、互联网及物流运输等,年销售额逾1000亿元人民币,资产逾500亿元。

从目前看,物美旗下拥有美廉美、新华百货、浙江供销、百安居、崇菜物美、浙江供销、英国百安居、韩国乐天、日本大荣、麦德龙等多个知名品牌。

如何盘活手头上的资产,成了张文中的头等大事。

自张文中重掌物美后,一直希望通过线上发展带动业绩。去年12月底,他在公开演讲中提及,“分布式电商是解决实体零售企业全面数字化最好的工具,商场、超市是线上线下流量的聚合点,也是商品供应链的聚合点”。

在此理念下,张文中携团队早在2015年创立多点DMALL。张文中将其称为“二次创业”,其持有多点DMALL 5%的股份,并担任该公司董事长。

此次IPO,哪部分业务会被纳入上市资产范围?行业专家分析,可能包括百安居和麦德龙的中国业务持股。当然,多点DMALL或将成为其IPO的重要故事,毕竟传统零售企业上市已经没有太多故事可讲。

据数据显示,多点DMALL订单数和GMV(成交总额)在近几年快速增长,订单量从2016年的2065万单增加至2018年的2.2亿单,GMV从23.8亿增加至2019年的260亿。

此次新冠疫情也为多点DMALL带来了大量客流。今年5月初,张文中对外公开表示,目前已经有100多个零售企业、1万多家商店在用多点。多点的用户达到8000多万,月活达到1600多万,在2020年1月成为全国排名第七的移动电商平台。

|